बकुळीचे झाड

\‘कर्त्यां’च्या तिमाही आढाव्यात स्मॉल कॅप फंड गटात कोटक स्मॉलकॅप फंडाची जागा फ्रँकलिन इंडिया स्मॉलर कंपनीज फंडाने घेतली. जोखीम परतावा गुणोत्तर हा फंड निवडीत मह्तावाचा घटक आहे. उदाहरणार्थ, म्युच्युअल फंड गुंतवणूकदारांच्या पोर्टफोलिओमध्ये संपत्ती निर्मितीचा दर आणि वैविध्य हे वेगवेगळे असतात. तथापि, बहुतेक गुंतवणूकदार फंडांच्या मागील कामगिरीचे मूल्यांकन करून म्युच्युअल फंडामध्ये गुंतवणूक करण्याचा किंवा पैसे काढून घेण्याचा निर्णय घेतात. म्युच्युअल फंडाचे मूल्यमापन करण्यासाठी किंवा त्याच्या फंड गटातील अन्य स्पर्धक फंडांची तुलना करण्यासाठी ते त्या त्या फंडांनी परताव्यांना एक मापदंड मानतात. परंतु बाजारातील अस्थिरतेमुळे पराताव्यावर विसंबून फंड निवड करणे घटक ठरू शकते. गुंतवणूकदारांनी म्युच्युअल फंडांच्या जोखमीचाही (अस्थिरतेचा) विचार केला पाहिजे, प्रमाणित विचलन (स्टॅडर्ड डेव्हीएशन) हे जोखीम मोजण्याची पद्धत आहे. परतावा आणि जोखीम या एकाच नाण्याच्या दोन बाजू आहेत. म्हणूनच, गुंतवणुकीच्या जोखमींचे मूल्यांकन करून परताव्याचे अर्थपूर्ण मूल्यांकन करणे महत्त्वाचे असते. जोखीम-परतावा गुणोत्तर हे दिलेल्या गुंतवणूकीतून संभाव्य नफा ते संभाव्य तोटा यांचे दिशा दर्शन करते. उच्च जोखीम-उच्च परतावा गुणोत्तर हे सामान्यतः श्रेयस्कर असते. कारण ते अनावश्यक जोखीम न घेता गुंतवणुकीवर अधिक परतावा मिळण्याची क्षमता देते. जोखीम परतावा जास्त असलेले गुणोत्तर असे सूचित करते की गुंतवणूक जास्त धोकादायक असू शकते. गुंतवणूकदारांनी त्यांच्या पोर्टफोलिओसाठी योग्य गुणोत्तर ठरवताना त्यांची जोखीम सहनशीलता आणि गुंतवणुकीची उद्दिष्टे उपलब्ध कालावधी यांचा विचार केला पाहिजे. गुंतवणुकीत विविधता आणणे, संरक्षणात्मक रणनीतीचा अवलंब करणे आवश्यक असते. म्यूच्युअल फंडातील जोखमीची पातळी निधी व्यवस्थापक कोणत्या कंपनीत गुंतवणूक करतात यावर अवलंबून असते. प्रत्येक मालमत्ता वर्ग, जसे की समभाग रोखे अन्य मौल्यवान धातू जिन्नस यावर ठरत असते. साधारणपणे, म्युच्युअल फंडाच्या पोर्टफोलिओमधील रोखे आणि मनी मार्केट सिक्युरिटीजमध्ये सर्वात कमी जोखीम असते, तर समभाग जोखीम-परताव्याच्या दुसऱ्या टोकाला असतात. त्यातही स्मॉलकॅप आणि थिमॅटिक फंड यांच्यात तीव्र जोखीम असते. हे लक्षात घेणे गरजेचे आहे की उच्च जोखीम म्हणजे उच्च परतावा नव्हे. आज कोटल स्मॉलकॅप फंड परतावा मिळविण्यासाठी सतत उच्च जोखीम घेत असूनही कमी परतावा मिळवीत आहे.

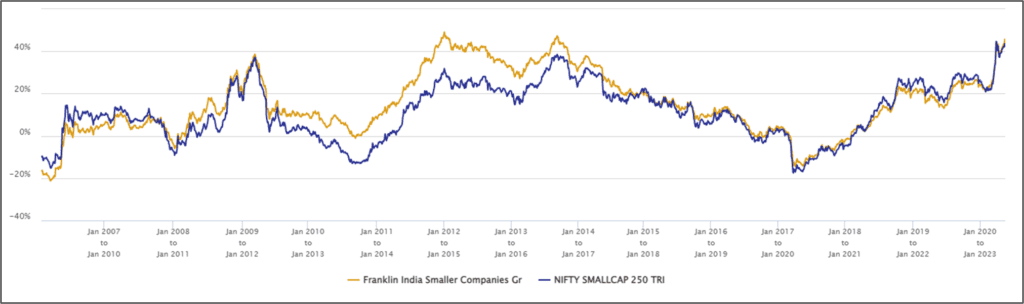

निफ्टी स्मॉल कॅप निर्देशांकाने २०१७ ते २०२३ या कालावधीत दीर्घकाळ एकाच टप्प्यात रेंगाळत होता. निर्देशांकाने २०१७ मध्ये शिखर गाठून खालच्या दिशेने प्रवास केला. पुन्हा जानेवारे २२ मध्ये नवीन शिखर गाठून पुन्हा निर्देशांक खाली आला आहे. तांत्रिक विश्लेषणानुसार निर्देशांक सहा आठ महिन्यांत नवे शिखर गाठेल असा अंदाज व्यक्त होत आहे. स्मॉलकॅप कंपन्यांसाठी सरकारी धोरणे सकारत्मक ठरत आहेत. फ्रँकलिन इंडिया स्मॉलर कंपनीज फंड त्याच्या वैविध्यपूर्ण पोर्टफोलिओसह या तेजीचा लाभ घेण्यास सज्ज झाल्याचे दिसत असल्याने ज्या गुंतवणूकदारांना जोखीम स्वीकारून मोठा परतावा मिळविण्याची आस असलेल्या गुंतवणूकदारांनी या फंडाची निवड करावी. बकुळीची फुले जशी नाजूक असतात परंतु सुकल्यावर सुद्धा सुगंध देतात तसा हा फंड स्मॉलकॅप मधून परताव्याचा रतीब घालेल अशी शक्यता आहे.